在到底怎麼加碼才能大爆賺(下)中,獵人有提及美股多處於上升期間這件事實,原本想一併處理,但怕打亂讀者諸君的閱讀,決定還是分開寫一篇

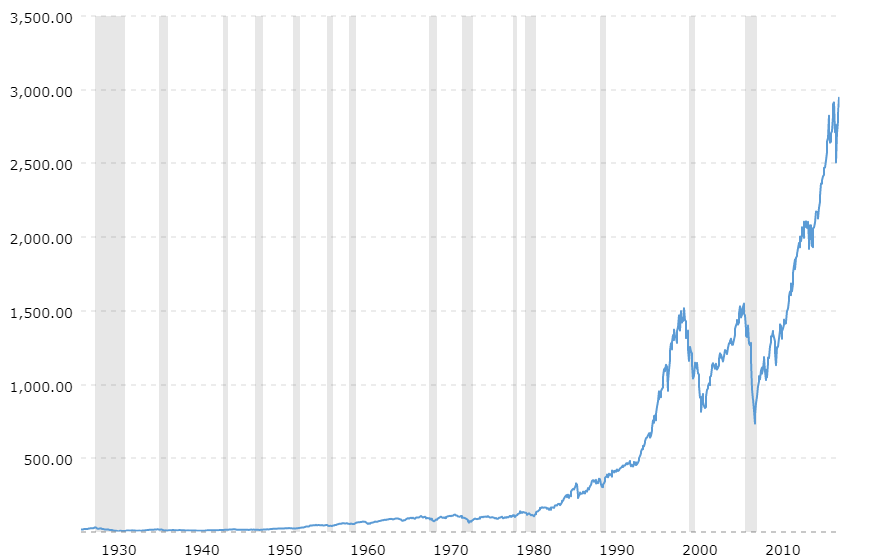

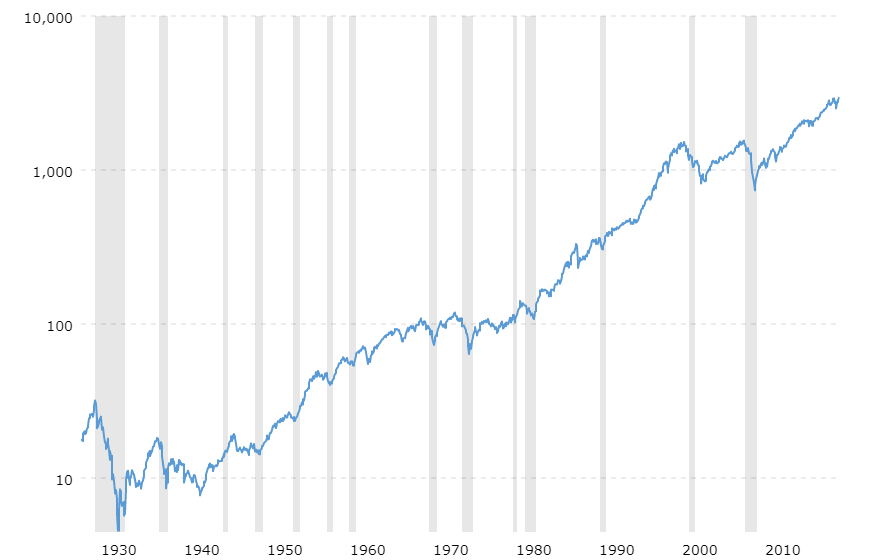

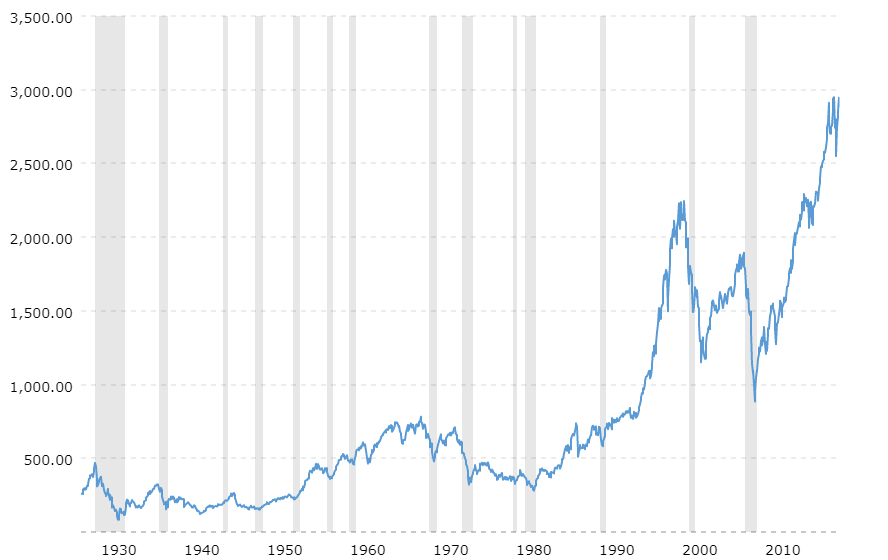

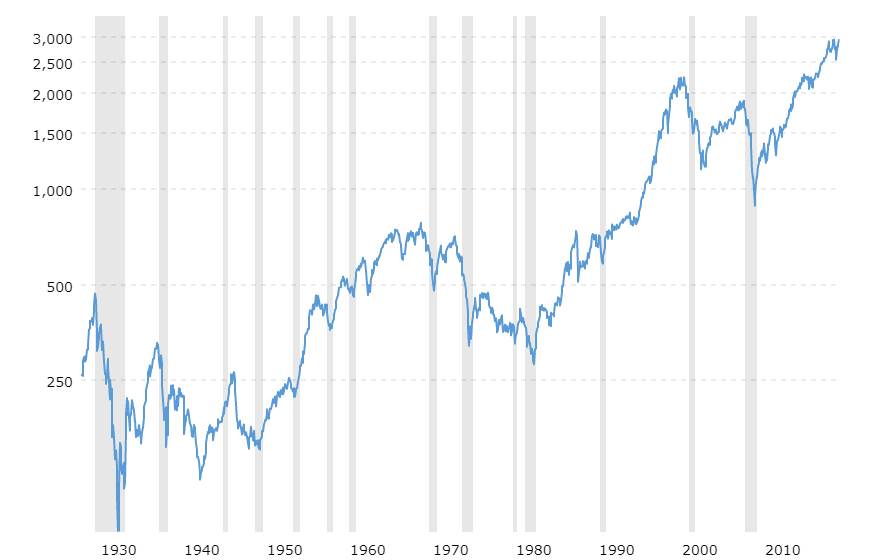

先來回顧美股的歷史,資料從1927年開始

S&P500指數:1927年時大約16~17點,如今快3000點

S&P500指數(座標經對數調整):對數調整座標後,才能夠直觀用肉眼看出漲跌幅度,詳細見此

S&P500指數(通膨調整):去除掉美元價格波動的影響

S&P500指數(座標經對數調整、價格經通膨調整)

S&P500指數(座標經對數調整、價格經通膨調整)

當初獵人看完以上美股歷史之後,終於體會到什麼叫長期投資的威力

短進短出增加做錯決定的機率,又增加交易成本

並且像前一篇結論裡提起的:

金融市場的短期波動帶有較多的隨機性及不可預測性,長期波動則與經濟表現趨於一致

長期投資對一般人而言,比較容易透過研究取得較正確的預測,進而取得不錯的報酬

為何說短期波動帶有較多的隨機性及不可預測性?因為短期的時間架構內,還需考慮投資人的情緒波動、機構投資人的部位調整等等因素,但上述因素造成的偏差,長期而言會調整回與基本面一致。這就像經濟學裡市場終究會回歸均衡

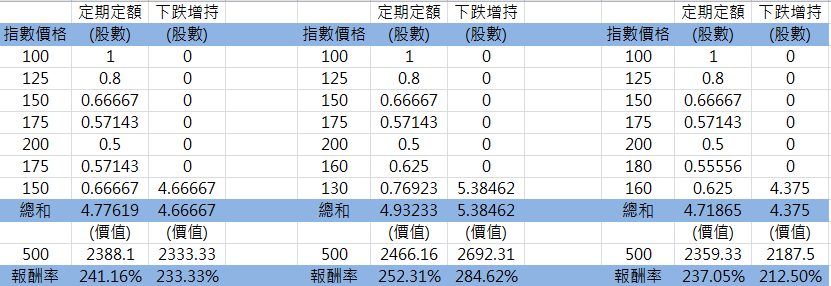

談回下跌增持、定期定額兩種加碼方法本身。獵人做了一個小實驗:

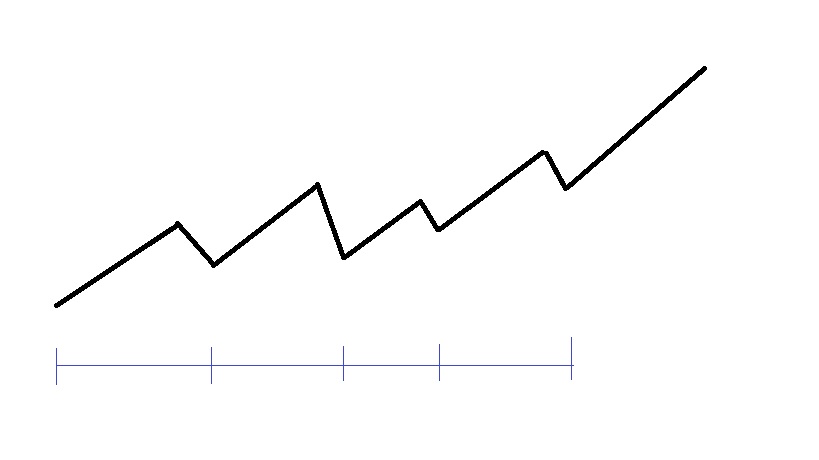

因為美股長期上漲,所以我假設了以下情況(如下圖所示)

時間總共有8期,第1~7期都是可以加碼的時間,第8期則一夕暴漲,指數漲到500點

定期定額每期加碼100元,總投資成本是700元;下跌增持則在第7期一次投資了700元

我們可以看到在這個實驗裡,關鍵的因素是:回檔的最低點,有沒有低於前波段漲幅的50%。如果回檔超過50%,下跌增持的報酬就會優於定期定額;如果剛好回檔50%,則定期定額依然優於下跌增持。

不過讓我們再想得複雜點。事實上回檔50%會成為關鍵,是因為獵人設定在上漲的時候,每個時間點價格都是等量增加(即100→125→150→175→200,每次增加25點),所以上漲區間的平均成本是150,此時回檔超過50%的分界點剛好也是150。所以我們應該改個更精確的說法:

回檔的最低點,是否低於上漲區間的平均價格

(因為定期定額每期買進的金額相同,這個平均價格會成為定期定額的平均成本;而回檔的最低點則是下跌增持的成本=平均成本)

下一步,我們可以把美股的歷史,劃分成許多個由相對波谷到相對波谷的小區間,如下圖所示。然後分別衡量每段區間內,回檔幅度是多少,比較有利下跌增持法還是定期定額法

我們可以看到,美股歷史上,下跌超過前波段漲幅平均的次數,是比較少的。獵人這邊並無相關統計數據,但是如果歷史上下跌超過前波段漲幅平均的次數較多,則美股是很難長期持續創新高的。(重點:長期持續!)

當然結果也取決於如何劃分區間,以及選擇拿來統計的是哪個區間

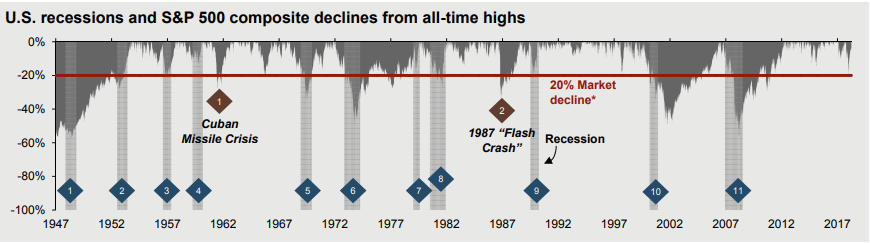

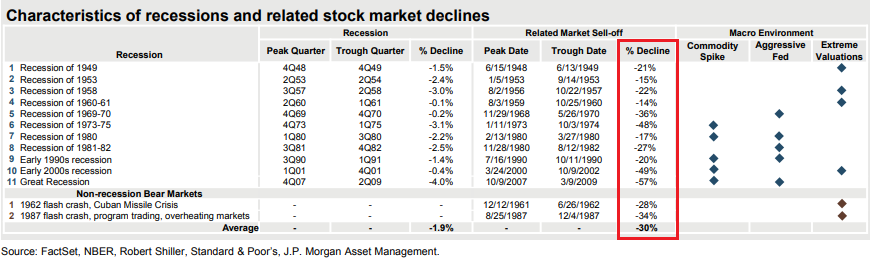

此外,我們也來看看美股歷史上,每段大跌距離當時的歷史新高跌幅是多少

每個人對大跌或崩跌的定義都不太一樣。對獵人而言,真正可怕的是像2000年、2008年這種跌幅,像2018年10月這波下跌約20%,獵人則覺得還在可接受範圍內

所以獵人自己會用下跌超過25%去做分野。而美股歷史上(從二戰後),下跌超過25%只有7次!這7次也是獵人會希望能夠避開的

加碼方法儘管會造成報酬的差異,但該篇文章最後也有提到,對(不同期間)報酬影響最大的,依舊是指數表現本身

雖然好像有點廢話,但還是做個提醒~

結論

所以什麼時候該採取下跌增持,什麼時候該採取定期定額?

下跌增持:預期市場將出現超級大崩跌,即認為下跌的最低點將低於上漲區間的平均。或者就學獵人用下跌幅度超過25%來做個分野XD

定期定額:確定長期多頭,就可以開始無腦定期做多惹

注意,上述的實驗以及文章的研究,都是假設下跌增持可以買在波段最低點。不過這對使用下跌增持法的時機並無太大影響:就算不能精準命中最低點(這本來就是不可能的事,若有發生則是運氣),只要買進時的成本低於前波上漲區間的平均,用下跌增持就是划算的了

【延伸閱讀】

到底怎麼加碼才能大爆賺?(上):該等下跌再買嗎

到底怎麼加碼才能大爆賺(下)

(本網站所述之任何內容均不構成對金融商品的投資邀約,也不構成對於任何證券的買賣或進行任何交易的投資建議。投資一定有風險、基金有賺有賠、申購前請詳閱公開說明書)

One Comment on “到底怎麼加碼才能大爆賺(補充):二戰以來美股下跌超過25%只有7次!”