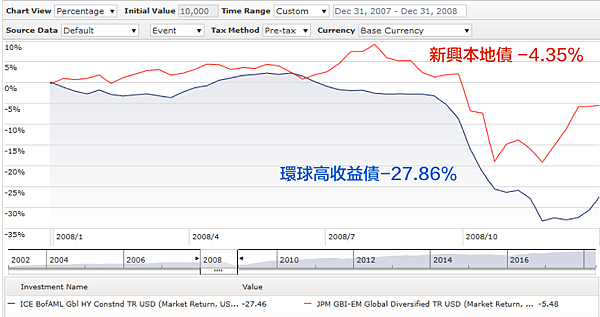

直接破題給大家,美國公債指數於2008年金融海嘯時上漲14%,這個我想是廢話,股票市場大跌公債上漲是合情合理,我相信一般人都能夠接受,至於其他債券的表現呢?

新興本地債只下跌不到5%、高收益債下跌超過25%

新興本地債只下跌不到5%、高收益債下跌超過25%

新興本地債只下跌不到5%、高收益債下跌超過25%

看到這裡大家都矇了,大家都以為(只是心裡以為)新興本地債波動好像很大,在2008年一定血流成河,但是以年度報酬計算,高收益債的跌幅25%~35%不等,遠大於新興本地債下跌不到5%,為什麼?小黑拆解給大家看。

|

|

報酬率 |

貨幣 總報酬 |

債券 總報酬 |

殖利率 報酬 |

債券價格 報酬 |

|

新興本地債 |

-4.35% |

-16.33% |

11.98% |

7.32% |

4.66% |

|

美投資級債 |

-6.82% |

|

|

|

|

|

新興美元債 |

-15.39% |

|

|

|

|

|

美元高收益 |

-26.39% |

|

|

|

|

|

環球高收益 |

-27.86% |

|

|

|

|

|

歐元高收益 |

-34.22% |

|

|

|

|

|

世界股票 |

-42.08% |

|

|

|

|

|

新興市場股 |

-54.48% |

|

|

|

|

上述指數採用美銀美林債券指數,資料時間:2008/1/1~12/31

新興本地債的總報酬-4.35%= 貨幣總報酬(-16.33%)+債券總報酬(11.98%)

大家還記得上一篇講的事情嗎,新興本地債是公債,每個年度都提供正報酬,因此2008年雖然匯率貶值16%造成投資上的虧損,但是債券提供了快12%的正報酬,使得當年下跌幅度受到控制。

債券總報酬(11.98%)=殖利率報酬(7.32%)+債券價格報酬(4.66%)

其中債券總報酬大幅度的增加主要來自於”債券價格”上漲,為什麼那一年債券價格漲這麼多呢?別忘了新興本地債是以公債為主,因此股票市場大跌,公債價格上漲,這句話一開始大家不是都能夠接受嘛,因此新興市場股市大跌,當地貨幣的公債大漲,不也合情合理嗎!

新興本地債的黃金年代

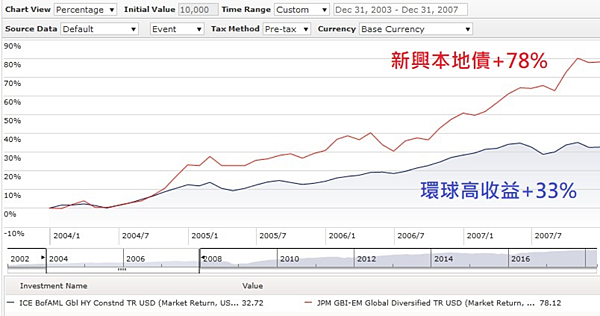

我們從前波2004年美國開始升息後至2007年底來看

新興本地債上漲78%、環球高收益上漲33%

假設你在前波新興市場大多頭的人,如果在當時理專推薦給客戶環球高收益債,客戶一定會罵理專推薦一個爛東西給他。

但是為何台灣人最愛的固定收益商品是高收益債,因為2007年以前台灣根本很少人買債券基金,那個年代大家都在買新興市場股、能源、原物料的相關商品,所以台灣人在這個新興市場大多頭的年代,對於新興市場的既定印象都來自於股市。

到了2008年,新興本地債還是相對抗跌,因此從2004年到2008年底,既便經歷了金融海嘯,新興本地債還有+68%的報酬率。反觀而過去幾年上漲不多的高收益債,2008年還大跌了27%,2004-2008年高收益債累積報酬率-3.75%,你說那個年代要是理專推薦高收益債,會不會被客戶罵到臭頭。

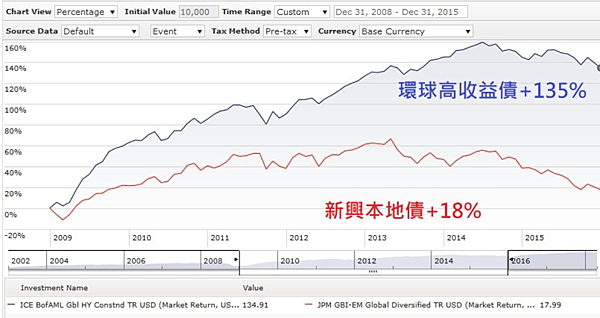

高收益債的黃金年代

新興本地債上漲18%、環球高收益上漲135%

接下來就是台灣人熟悉的故事了,隨著成熟市場實施量化寬鬆的貨幣政策,大幅推升的債券的價格,2008~2015年高收益債大幅上漲了135%,而同時期新興本地債只上漲了18%。台灣人也就剛好在此時加入了債券基金的投資,因此好傻好天真的以為全世界高收益債最棒,高收益債是全世界最好的投資商品,只能說這些人對於投資的歷史,並沒有好好的研讀。

所以這個階段高收益債大爆發的因子有兩個

1 成熟市場歐美日均採取量化寬鬆貨幣政策

2 基期低:別忘了2004-2008年高收益債的累積報酬是-4%

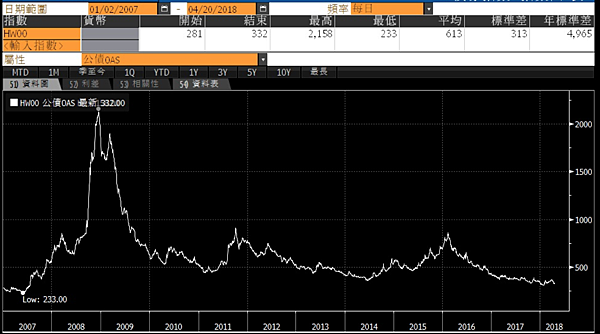

那我們現在是在什麼年代?

1 美國聯準會再度啟動升息循環(同2004年重啟升息)

2 新興市場匯率指數剛從歷史低點反彈

3 新興本地債基期低

因此自2015年升息確立後,本地債上漲的速度的確是超越了高收益債,只是在2016年底川普當選造成本地債有一個明顯的回落,但隨即又快速的上漲。

同時高收益債目前的利差是330點,已經是金融海嘯以來最低水準,雖然距離2007年的233點,還有將近100點的收斂空間,但這也顯示上方的漲幅相對限縮。

結論:

今天的文章希望可以達成3個目的:

1 打醒以為高收益債天下無敵的人,因為在2008年以前,高收益債根本就沒有你想像中的那麼厲害。

2 新興本地債也沒你想的那麼糟糕,其實他是個非常好的固定收益投資商品,希望可以帶大家多多認識這個東西。

3 投資商品沒有好壞,就跟功夫沒有高下,人沒有貴賤一樣。投資商品只有風險與報酬的抵換、以及目前時機是否適合,如是而已。網路上常看到有人對高收益債天下無敵的想法,感到十分無奈,我不是反對投資高收益債,我是反對大家投資太多太多的高收益債,而且對於高收益債有著太多的幻想,這才是我不樂見的事情。

→小黑の投資策略

投資就是風水輪流轉,沒有誰永遠比誰厲害,從歷史的軌跡我們看到了這樣的趨勢:

2004年:美國再度啟動升息

2004~2008年:新興本地債>環球高收益

2009年:成熟市場啟動量化寬鬆貨幣政策

2009~2015年: 環球高收益>新興本地債

(2015年環球高收債與新興本地債都下跌)

2016年:美國再度啟動升息

因此小黑認為接下來的債券市場表現應該會回到

新興本地債>環球高收益

因此粉絲如果有參與到過去幾年高收益債的榮景,那麼我恭喜你,但接下來市場主力應該會重回新興本地債,因此粉絲們可以安心的持有新興本地債直到『下一次金融海嘯發生』,然後會重演2008年的狀況,高收益債大跌25%,新興本地債只下跌5%,這個時候粉絲們就可以把相對抗跌的新興本地債,再轉回基期低的環球高收益債,如此我們每次都能跟上最大幅度的債券報酬率。

(本網站所述之任何內容均不構成對金融商品的投資邀約,也不構成對於任何證券的買賣或進行任何交易的投資建議。投資一定有風險、基金有賺有賠、申購前請詳閱公開說明書)

請問大大妳的本地債報酬率是用當地貨幣計價,不計入美元匯損嗎?我看像摩根的新興債指數2008年跌了也有1~2成。基本上要跟高收益債比,是不是應該要計入計價幣別的匯兌損失,例如:同樣都是美元級別或是南非幣級別。 畢竟正常狀況下,投資人不可能持有一大堆當地貨幣吧?

投資股票的都知道,如果大家都跌很慘只有你沒跌有可能是因為籌碼少、流通少,所以沒人倒貨價格就能維持。根據世界銀行資料,2008年當時以高收益債指數為指標所管理的資金約為1000億美金,以摩根新興本地債指數為指標的管理資金只有360億美金,兩者差距近三倍,只拿絕對跌幅這樣硬做比較也讓人太無言。

而截至2014年以摩根新興本地債指數為指標的管理資金已成長至2200億美金,高收益債指數則在3000億美金左右,兩者籌碼一樣亂,若金融風暴一來應該五十步與百步的差別@@

2008年金融海嘯跌一點,但平時可以跌兩成,這樣的投資工具很穩健?我有些存疑。

還有,有什麼證據顯示下一次海嘯可以完全複製2008年的狀況?

基金真的很複雜—謝謝您這麼多精闢的分析